Jedes Jahr verliert dein Geld durch Inflation an Kaufkraft. Mit Aktien kannst du der Inflation ihren Hunger auf dein Vermögen nehmen und dir gleichzeitig eine Altersvorsorge aufbauen, die dein späteres Einkommen erhöht.

Alles wird teurer! Das ist okay, denn eine leichte Inflation von rund 2 Prozent pro Jahr ist völlig normal. Sie wird in der Regel durch eine Anpassung deines Einkommens auch immer ausgeglichen. Doch Inflationsraten von 6, 7 oder sogar 8 Prozent gefährden nachhaltig dein Vermögen. Sparer brauchen Lösungen, die Erträge oberhalb der Inflation ermöglichen, um den Wert des Geldes (Kaufkraft) erhalten zu können. Das Fatale: mit steigender Inflation verkleinert sich die Produktauswahl, mit denen sich dieser Ausgleich wirklich erzielen lässt. Sparbücher fallen dann schnell raus, da ihre Verzinsung zu niedrig ist. Mit Aktien ist die Chance deutlich höher, die Inflation auszugleichen. Warum Aktien der Inflation weitestgehend trotzen und dir einen realen Vermögensaufbau verschaffen können, erfährst du in diesem Beitrag.

Welche Auswirkungen hat die Inflation?

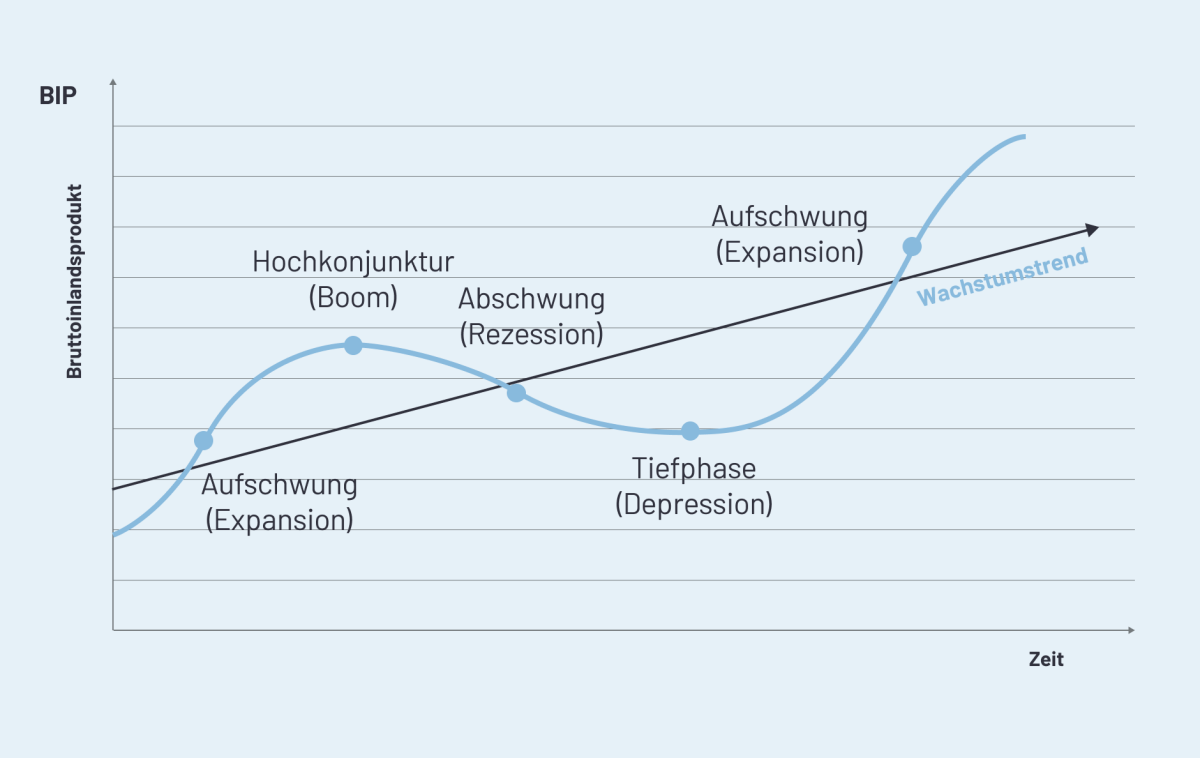

Inflation bedeutet Teuerung bzw. Preissteigerung. In Zeiten von Inflation verteuern sich also die Dinge des täglichen Lebens. Das spürst du als Verbraucher sehr direkt, in Form von höheren Wohn- und Energiekosten oder teureren Lebensmitteln. Der Zustand von Inflation ist zunächst gewollt und normal. „Gewollt“, da steigende Gewinne von Unternehmen von einer starken Wirtschaft zeugen, in der Arbeitsplätze geschaffen werden und Löhne steigen. Der Wohlstand wächst. „Normal“, weil es die Hauptaufgabe der Europäischen Zentralbank (EZB) ist, die Teuerungsraten bei rund 2 Prozent zu halten. Das gewährleistet sie über ihre Geldpolitik, beispielsweise über die Festlegung der Zinshöhe. Wirtschaft und Inflation verlaufen nach dem gleichen Zyklus, in der Regel leicht zeitversetzt, wie die nachfolgende Grafik zeigt (IG.com: Wie wirkt sich die Inflation auf den Aktienmarkt aus? | Stand: 21.07.22):

Diese stetige Teuerung von Verbraucherpreisen wird in der Regel, leicht zeitverzögert, durch steigende Löhne ausgeglichen, sodass deine höheren Ausgaben mit höheren Einnahmen einhergehen und du nicht übermäßig belastet wirst. Man spricht dabei von der sogenannten Lohn-Preis-Spirale. Inflation bedeutet also immer, dass dein Geld an Wert verliert. Dagegen kannst und solltest du etwas tun, vor allem bei der Altersvorsorge.

Hier findest du mehr Informationen zum Thema „Inflation“.

Wer profitiert von der Inflation?

Bei Inflation schwindet der Wert des Geldes. Daher profitieren vor allem Schuldner von höheren Inflationsraten.

Ein Beispiel: du verdienst 2.000 Euro pro Monat und musst monatlich einen Kredit von 200 Euro zurückzahlen. Das entspricht 10 Prozent deines Einkommens. Jetzt wird dein Einkommen an die Inflation angepasst und du verdienst 2.200 Euro. Deine nominale Kreditrate bleibt aber konstant bei 200 Euro, was dann nur noch knapp 9 Prozent deines Einkommens entspricht. Deine „reale“ Belastung sinkt, da du für deine Kreditrate prozentual weniger von deinem verfügbaren Einkommen aufbringen musst.

Noch ein Beispiel: Ein Immobilieninvestor nimmt einen Kredit für den Bau von neuen Mietwohnungen auf. Diesen Kredit zahlt er über viele Jahre in gleichbleibenden Raten ab. Zeitgleich erzielt er Mieteinnahmen mit seinen Wohnungen. Da Mieten immer an die Inflation angepasst werden, steigen sie mit der Inflation und erhöhen die Einnahmen des Vermieters. Seine Kreditbelastung bleibt jedoch die gleiche Rate. Das Verhältnis zwischen seinen nominalen Schulden und seinen realen Mieteinnahmen (die mit der Inflation steigen) verändert sich also zum Positiven. Vermieter profitieren daher auch von der Inflation.

Auch der Staat profitiert. Er borgt sich Geld bei der Europäischen Zentralbank (EZB) und zahlt dafür einen Zins. Liegt die aktuelle Inflationsrate über diesem Zins, steigen seine Einnahmen (z.B. über Steuern) stärker als seine Kreditlast.

Warum bieten Aktien einen Inflationsschutz?

Trotz steigender Preise konsumieren Verbraucher weiterhin die Produkte des täglichen Lebens. Ausgaben für Nahrung, Energie oder Wohnen fallen schließlich weiterhin an. Hinter den Produkten stehen Unternehmen. Auch sie sind von Inflation betroffen, können die höheren Kosten aber auf ihre Produkte und damit die Verbraucher umlegen. Kaufst du dir eine oder mehrere Aktien, bist du an diesen Unternehmen beteiligt. Schaffen es diese Aktiengesellschaften, während der Inflation durch diese „Weitergabe“ höherer Kosten, ihre Unternehmensgewinne stabil zu halten oder sogar zu steigern, dann steigt auch der Wert deiner Aktien. Somit bieten dir Aktien – vor allem von Unternehmen, die notwendige Produkte des täglichen Lebens (Konsumgüter) produzieren – einen Schutz vor Inflation.

Bevor du loslegst, solltest du dich auf jeden Fall professionell beraten lassen. Es gibt tausende von Aktien und ein Profi kann dir die Besonderheiten nennen und sagen, welches Investment zu deinen Sparzielen am besten passt. Wichtig: Investier nie nur in eine Aktie, sondern verteil dein Geld auf viele Unternehmen. Sinkt zum Beispiel der Kurs einer deiner Aktien, kann das durch die anderen Aktien ausgeglichen werden. Das nennt man Diversifikation – und das senkt dein Gesamtrisiko. Idealerweise machst du das über einen Aktienfonds, in dem automatisch schon viele verschiedene Unternehmen, Branchen und Länder vertreten sind. Als sehr kostengünstig gelten dabei Indexfonds, auch ETFs genannt.

Warum ist die Zinsentwicklung bei Inflation zu beachten?

Steigt die Inflation zu stark, kommt die Europäische Zentralbank (EZB) ins Spiel. Ihre Aufgabe ist es, die Inflation bei rund 2 Prozent pro Jahr stabil zu halten. Ihr wichtigstes Instrument ist dafür die Festlegung der Zinshöhe. Steigt die Inflation zu stark, muss die EZB dafür den Zins erhöhen. Das kann den Kurs von Aktien oder auch den gesamten Aktienmarkt belasten, da die Unternehmen dann einen höheren Zins auf ihre Kredite zahlen müssen. Das hemmt das Wachstum und kann die Gewinne zeitweise verringern. In der Regel erfolgen Zinsanpassungen aber in kleinen Schritten, die die Wirtschaft gut vertragen kann, ohne dass ihre Aktienwerte dadurch zu stark oder dauerhaft unter Druck geraten. Denn letztlich geben die Unternehmen ihre höheren Kosten ja wieder an die Verbraucher weiter.

Was versteht man unter Sachwerten?

In der Geldanlage kannst du zwischen Nominal- und Sachwerten unterscheiden. Bargeld ist beispielsweise ein Nominalwert, dessen Wert – wie du hier schon erfahren hast – sehr abhängig von der Inflation ist. Bei Sachwerten ist das anders. Unter Sachwerten versteht man Vermögensgegenstände, die ihren Wert auch dann stabil halten können, wenn die Inflation am nominalen Geldwert nagt. Dazu zählen zum Beispiel Immobilien, Gold und eben auch Aktien, da sie dir indirekt eine Beteiligung an einem Unternehmen ermöglichen. Sachwerte haben einen realen Wert und bieten dadurch eine höhere Wertstabilität. Auch Kunstwerke, Oldtimer, Antiquitäten, Luxusuhren oder Edelsteine zählen als Sachwerte, da ihr innerer Wert stabil und unabhängiger von inflationären Tendenzen ist.

Beispielhafte Sachwerte im Überblick:

- Aktien

- Immobilien

- Gold

- Kunstwerke

- Oldtimer

- Antiquitäten

- Luxusuhren

- Edelsteine

Warum eignen sich Aktien zur Altersvorsorge?

Beim Vermögensaufbau spielt der Erhalt deiner Kaufkraft eine zentrale, wenn nicht sogar die wichtigste Rolle. Der Wert deines Geldes muss erhalten bleiben, die Inflation nagt aber stetig daran. Packst du zum Beispiel 10.000 Euro unter dein Kopfkissen oder in eine andere sehr sichere, aber unverzinste Geldanlage, dann werden es zwar immer 10.000 Euro bleiben. Diese „Sicherheit“ nützt dir aber nichts, wenn im Laufe der Zeit der Wert dieser 10.000 Euro immer weiter fällt. Vor zehn Jahren war für 10.000 Euro noch ein Kleinwagen drin – heute musst du für den gleichen Wagen eher 15 oder 18.000 Euro berappen. Das aber nur als Beispiel.

Wichtig für dich: du brauchst für den Vermögensaufbau eine Anlage, deren Ertrag, die Inflation langfristig übertrifft.

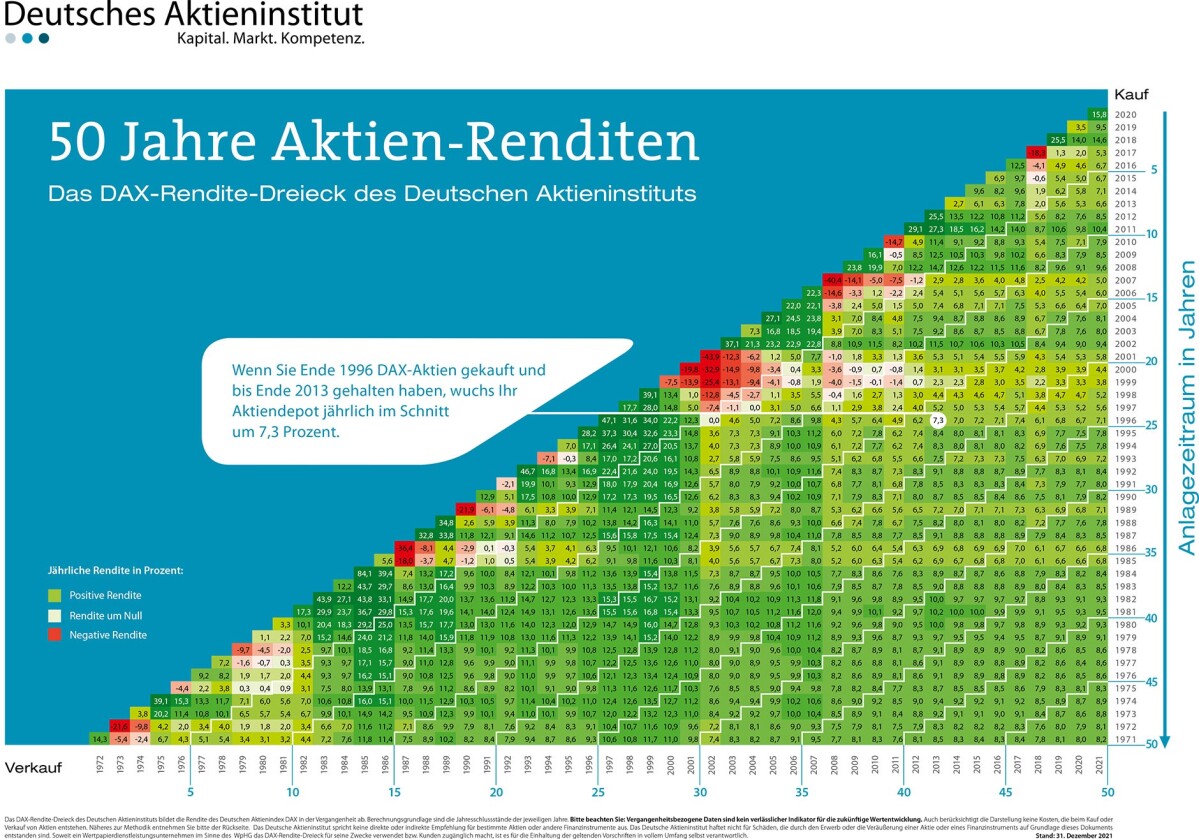

Und da kommen Aktien ins Spiel, wie du oben schon gelernt hast. Im Vergleich mit dem Kopfkissen sind damit natürlich ein paar Risiken verbunden. Aber keine Angst, die lösen sich im Laufe der Zeit – und die bringst du bei der Altersvorsorge ja mit – von ganz allein auf. Das zeigt dir das DAX-Rendite-Dreieck. Es belegt, dass es in der Vergangenheit völlig egal war, wann du dein Geld in den DAX (die 40 größten deutschen Unternehmen) investiert hast. Ab einer Anlagedauer von mindestens 12 Jahren, lag die Rendite immer im Plus. Trotz aller Krisen zwischendurch, erholten sich die Aktien also immer wieder und glichen zwischenzeitliche Rückschläge immer aus. Als langfristiger Anleger hast du mit Aktien daher die größten Chancen, nicht nur die Inflation auszugleichen, sondern auch dein Renteneinkommen spürbar zu erhöhen. Dein Anlagerisiko verringert sich dabei von Jahr zu Jahr. Einzige Voraussetzung: Bleib investiert, auch in Phasen, wo die Aktienkurse mal nach unten gehen. Die Zeit spielt für dich!

Erklärung: Such dir in der rechten, vertikalen Spalte das Jahr des Kaufs (Beginn deiner Geldanlage). Geh dann in dieser Zeile so weit nach links, bis du im Jahr des Verkaufs (horizontale Achse unten) angekommen bist. Dieser Wert gibt jetzt die Rendite an, die du in jedem Jahr deiner Anlage erzielt hast. du wirst sehen: Egal in welcher Konstellation, ab einem Anlagezeitraum von mehr als 12 Jahren liegst du immer im Plus. (Deutsches Aktieninstitut: DAX-Rendite-Dreieck | Stand: 21.07.22)

Tipp: Der Investmentrechner des Deutschen Instituts für Altersvorsorge zeigt dir anhand der Entwicklung des globalen Aktienindex MSCI World, wie sich Investments je nach Anlagedauer entwickeln können.

Kurz und knapp.

- Aktienunternehmen können Inflation über ihre Produkte weitergeben

- Langfristig sinkt das Risiko einer Aktienanlage gegen null

- Geldanlage muss die Chance auf Rendite oberhalb der Inflation bieten

- Zinsentwicklung kann Aktienkurse beeinflussen

- Vor einem Investment professionell beraten lassen

Vorsprung

Das kostenfreie Online-Training rund ums Sparen.

Du willst noch mehr zum Thema wissen? Dann besuche unser Online-Training. Live mit ONESTY-Kapitalmarktexperte Stefan Granel und Gästen aus Wirtschaft, Politik und Medien.